どうもノッティーです!

今週は、ブログの読者さんから頂いた質問に回答していきます。

今回はデイトレとスキャルの注意点と考え方、そしてトレードする時間足が小さくなるとダマシが多くなるのか?についてです。

デイトレとスキャルの注意点と考え方

このような質問を頂きました。

「スキャルトレード」と「デイトレード」においての注意点はありますでしょうか。

一般的に1~5分足のスキャルよりも長いローソク足を使う方が難易度が低いと言われています。それぞれにメリット、デメリットがあるようで、トレーダーの好みも分かれると思います。私個人としては、1分~5分足の方が微細なノイズにさらされながらも早く決着が付くので最近のトレード環境ではやり易いと感じています。

長い足による仮説検証を行っていますが、それぞれの注意点やお感じになられている点はございますでしょうか。

なかなか興味深い質問だなぁと思います。

スキャルとデイトレの違い、小さな時間足のチャートと大きな時間足チャートの違い。

これらについては色々な意見がありますが、質問に回答しつつ、僕の考えを書きたいと思います。

フラクタル構造

まずは質問です。

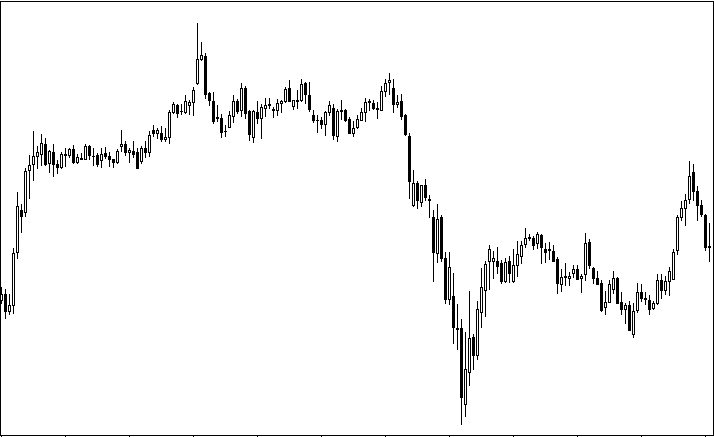

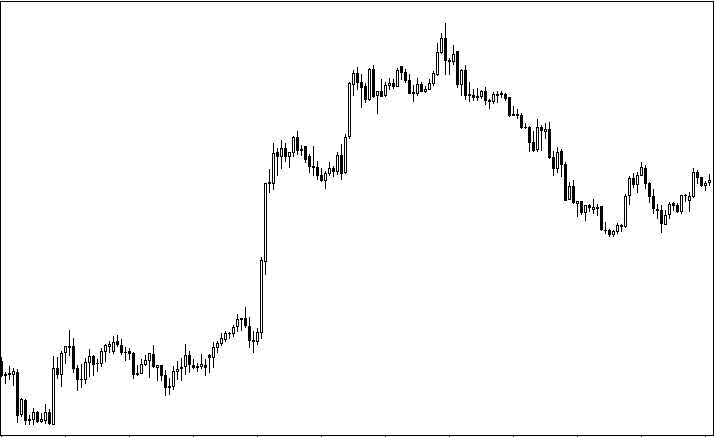

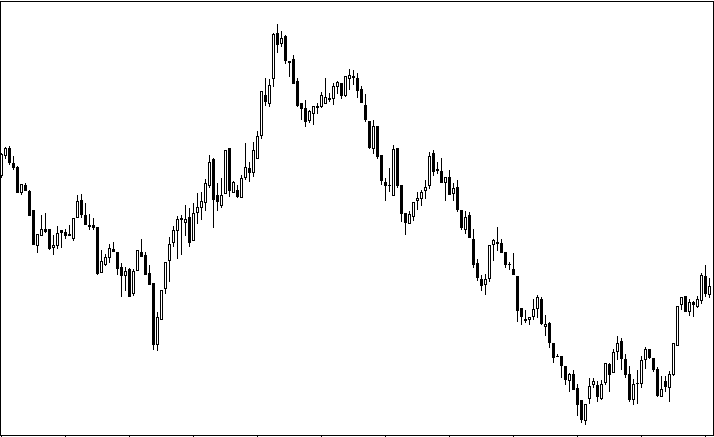

下の画像はどれもポンド円のチャートなのですが、すべて時間足は違います。

さて、それぞれどの時間足チャートなのか分かりますか?

毎日チャートを見てるんだったら簡単ですよね?

答えは上から日足、1時間足、1分足でした。

愚問で申し訳ありません。

自慢じゃないですが、僕にはさっぱり見分けがつきません。

ハッキリ言います。どれも同じに見えますwww

チャートの示す価格と時間を消してしまえば、どの時間足チャートなのか区別がつかないんですよね・・・。

これをピタリと当てられる人がいたら、それはもうスーパートレーダーだと思います。

このように、どの時間足のチャートを見ても、似たような推移をしているように見える構造をフラクタル構造と言います。

フラクタルとは、偉大な数学者のベノワ・マンデルブロ先生が発見したもので、

全体とそれを構成する一部が自己相似になっているものを言います。

下の画像が有名なコッホ曲線です。

三角形の辺に三角形を追加し続けていくだけのシンプルな流れですが、フラクタルになっているのが分かります。

フラクタルはフィボナッチと同じく自然界でも多く見ることが出来ます。

木、フィヨルド、雲、宇宙など、様々なものが自己相似を形成しているんですね。

もちろん相場もフラクタル。

日足の中で起きる価格の変動の形やパターンは、日足のそれと同じように見えるのです。

小さい時間足ほど優位性が下がる?

- 日足のような大きな時間足は、多くの市場参加者の同意があるのでダマシが少ない

- 大きな時間足の方がテクニカルが機能する

- 小さな時間足になるほど、市場参加者の同意が小さくなるのでダマシが多い

- 小さな時間足ほどテクニカルは機能しなくなる

時間足ごとの値動きについては、一般的にこのように言われてますよね。

でも、相場がフラクタルで、トレーダーが縦軸と横軸を消したチャートを見て「これは1時間足、これは日足・・・」と特定の時間足を見分けることが不可能ならば、上記のことは矛盾していませんか?

見分けられないはずなのに、「上位足はダマシが少ない!」と言われてもねぇ・・・。

また、時間足毎の値動きについては、以下のような意見もあります。

- 大きな時間足ほど多くの市場参加者の同意を得ているので価格の歪みが小さくなる

- 小さな時間足、とくにティックレベルでは価格の歪みが多くなる

価格の歪みとはエッジのことです。

多くの人が見ている大きな時間足ほど市場参加者の意見が均一化されて歪みが無くなる一方で、小さな時間足ほど歪みがまだ残っている・・・という考えですね。一般論とは真逆です。

時間足が大きいほど優位性が上がるのか、それとも小さいほうが優位性が上がるのか、どちらが正しいのかは僕には分かりません。

ただ、様々なEAをバックテストすると、必ずしも1分足<15分足<4時間足<日足の順番でパフォーマンスが良くなるわけではないという事実があります。(むしろそんな都合のいい結果が出ることの方が稀です。)

とりあえず、ここまでの流れをまとめます。

- トレーダーは価格の推移を見ただけでチャートの時間足を判断できない

- EAの多くが、時間足が大きくなるほどパフォーマンスが上がるわけではない

この2点から、「すべてのトレード手法において、時間足が小さくなるほど、手法の優位性が統計的に有意に下がる、というわけではない」と言えるのではないでしょうか。

複雑な言い回しになりましたが、「時間足が小さい=ダマシが多くなる」とはそう簡単に言えないんじゃないの?という話です。

「時間足が大きくなるとダマシやノイズが少なくなる」と、まことしやかに、そして最もらしい理由を付けて他のブログやYouTube等で解説されていますが、それって手法によって当てはまる、当てはまらないがあるんじゃないの?と僕は思うわけですよ。

そもそも、相場には絶対は無いのに、キンタロー飴のように皆同じことを言っている時点で、僕は「オカシイな?」と思ってたりします。

そういった一般論は無視して、先入観無しで色々な時間足で検証してみて、自分の好きな時間足で優位性が確認できたらその手法でトレードする。それで良いんです。

一般論を信じ込んでしまうと、もしかすると見つけられたかもしれないエッジが見つけられなくなる可能性もあるんですよね。とても勿体ないことです。十把一からげに相場を解釈するのはとても危険です。

これが

の僕の回答になります。

先入観を持たずに、とりあえず検証して、その結果を受け止めて判断する。

自分の仮説通りの結果が得られることの方が少ないかも知れませんね。

意外な結果となることが多いですが、一般的に言われていることよりも、自分が検証したことを信じましょう。きっと、そっちの方が正しいです。

メンタルの方が問題

質問の中で

とありました。

確かにそうだなと僕も思います。

それは1分足や5分足のスキャルほどダマシやノイズが多くなるから、と言うわけではありません。

スキャルになると

- トレード回数が多くなる

- 素早い判断と反射が必要になる

- 長時間チャートを監視する

- 集中力を消耗する

といったデメリットが目立ってくるから難易度が上がるわけですね。

ただ、人によって向き不向きも存在します。

僕のように長期間ポジションを持つのが得意ではなく、できる限り早く決済してしまいたい!と思う人なら、スキャルの方がやりやすいと思うはずです。

きっと質問者さんも同じじゃないかなと思います。

僕としては、スキャルが難しいのは、必ずしも1分足や5分足で生じやすいと言われるノイズやダマシが要因ではなく、むしろ取引回数が多くなったり、速いタイミングで判断しないといけないことが一番の理由じゃないかと考えています。

もちろんこれは個人差もありますけどね。

まぁそんなわけなので、一般論に縛られるのではなく、とりあえずは先入観を無くして検証する。

これが大事です。

トレードって絶対的な正解がないので、一般論も常に正しいわけじゃないんですよね。

ほら、よく言うじゃないですか「大衆の裏を行くトレード」って。

(大衆とは違うトレードをしましょう!と主張するのに、大衆が大好きなダウ理論を解説する人、非常に多いですよね。)

コメント